- kostenlose DKB VISA-Card

- Kreditkarte mit Tagesgeldkontofunktion

- weltweit kostenlos bezahlen

Dank einer kleinen rechteckigen Plastikkarte geht der Wunsch vieler Verbraucher immer flüssig zu sein in Erfüllung. Außerdem ist das Bezahlen mit Kreditkarten einfach und bequem. Beim Shopping oder im Urlaub muss man sich keinen Kopf darüber machen, ob das mitgeführte Geld ausreicht. Kreditkarten gibt es in mehreren Varianten, daher gleichen sie sich zwar bei den grundlegenden Funktionen, in vielen Details wiederum nicht. Die feinen Unterschiede bei den Arten von Kreditkarten sollte man kennen, um die passende Karte wählen und mit ihr umgehen zu können.

Doch welche Kreditkarten Arten gibt es überhaupt? Wo liegen die Gemeinsamkeiten und die Unterschiede – unser Ratgeber verrät es!

dkbWeiter zum Kreditkarten Testsieger: www.dkb.deInhaltsverzeichnis

Wichtiges zu den Kreditkarten-Arten auf einen Blick

- Kreditkartenangebot von echter bis virtueller Kreditkarte

- Kreditkarten-Arten: Unterschiede bei Abrechnung und Ausstattung

- Kreditkarten-Vergleich schafft den Überblick

1. Kreditkarten: Wissenswertes zu Angebot und Herausgeber

![]() Die Akzeptanz von Kreditkarten hat sich innerhalb von nur einem Jahrzehnt weltweit bedeutend erhöht. Vor allem das Internet und die zahllosen und einfach nutzbaren Möglichkeiten zum Einkaufen haben dazu geführt, dass das Bezahlen mit Karte Alltag geworden ist.

Die Akzeptanz von Kreditkarten hat sich innerhalb von nur einem Jahrzehnt weltweit bedeutend erhöht. Vor allem das Internet und die zahllosen und einfach nutzbaren Möglichkeiten zum Einkaufen haben dazu geführt, dass das Bezahlen mit Karte Alltag geworden ist.

Kreditkarten der Marken VISA, MasterCard, Diners Club oder American Express werden millionenfach von Hotels, Fluggesellschaften, Reisebüros, Supermärkten, Kaufhäusern, Tankstellen oder Online-Shops akzeptiert. Bereits seit 1954 ist die Diners-Club-Karte in Deutschland erhältlich. Im Jahr 1958 startet American Express. MasterCard und VISA folgen 1975 bzw. 1980.

In Deutschland sind VISA und MasterCard die beiden Marktführer. Sie beherrschen den Markt zu 90 Prozent. Hierzulande dürften etwa 32 Millionen Kreditkarten im Umlauf sein, wovon etwa 30 Millionen VISA- oder/und MasterCard Kreditkarten sind.

Die Ausstellung der Karten ist durch die einzelnen Kreditkartenherausgeber unterschiedlich geregelt. Im Gegensatz zu VISA und MasterCard geben American Express und Diners Club selbst Kreditkarten aus. VISA und MasterCard und VISA vergeben dazu Lizenzen an einzelne Finanzinstitute, die in der Regel über eine Banklizenz verfügen.

Mittlerweile zählen zu den Lizenznehmern und Kartenherausgebern auch bankfremde Unternehmen oder Vereine wie Air Berlin, ADAC, Amazon oder Deutsche Bahn. Die jeweiligen Konditionen, Zusatzleistungen und Nutzungsbedingungen der Kreditkarte bestimmen die Lizenznehmer und Herausgeber.

Ausstattung und Abrechnung wichtige Unterschiede

Bei Banken ist es üblich, dass man Kreditkarten verknüpft mit einem Girokonto anbietet. Das Girokonto bildet das erforderliche Referenzkonto, über das alle mit der Kreditkarte getätigten Umsätze abgerechnet werden.

Zahlreiche Kreditkarten sind unabhängig vom eigenen Girokonto erhältlich. Hier wird ein offener Saldo per Bankeinzug oder Überweisung nach Kartenabrechnung bezahlt. Konditionen, Ausstattung und Abrechnung sind wesentlich bei der Betrachtung einzelner Kreditkarten und ihrer Zuordnung zu einer bestimmten Kartenart.

Im Zusammenhang mit Kreditkarten fallen häufig Begriffe wie Revolving-, Charge-, Debit- oder Prepaid-Card. Bei diesen bekanntesten Kreditkarten-Arten und weiteren lassen sich einige Unterschiede feststellen.

2. Kreditkarten-Arten: Den feinen Unterschieden auf der Spur

![]() Einzelne Kreditkarten-Arten werden als Standard- oder Premium-Variante ausgegeben, deren Unterschiede sich in erster Linie in der Ausstattung zeigen. Leistungen und Konditionen können erheblich voneinander abweichen. Standard-Kreditkarten verfügen über alle notwendigen Funktionen für den normalen Zahlungsverkehr. Zusatzfunktionen sind eher selten dabei. Anders ist das bei Premium-Kreditkarten, die mit zahlreichen Zusatzmöglichkeiten ausgestattet sind. Das können Bonusprogramme, Versicherungen oder VIP-Services sein.

Einzelne Kreditkarten-Arten werden als Standard- oder Premium-Variante ausgegeben, deren Unterschiede sich in erster Linie in der Ausstattung zeigen. Leistungen und Konditionen können erheblich voneinander abweichen. Standard-Kreditkarten verfügen über alle notwendigen Funktionen für den normalen Zahlungsverkehr. Zusatzfunktionen sind eher selten dabei. Anders ist das bei Premium-Kreditkarten, die mit zahlreichen Zusatzmöglichkeiten ausgestattet sind. Das können Bonusprogramme, Versicherungen oder VIP-Services sein.

Banken offerieren Kreditkarten zudem für bestimmte Personengruppen wie Studenten, Freiberufler oder Selbstständige. Der jeweilige Funktionsumfang hat Auswirkungen die Jahresgebühr der Kreditkarte.

Hinweis: Wer mehr Leistungen wünscht, muss entsprechend mehr bezahlen. Vor der Beantragung einer Kreditkarte sollte man sich darüber im Klaren werden, welche Leistungen wichtig sind.

Charge-Karte: gängigste Kreditkarten-Art in Deutschland

Die Charge Card kommt in Deutschland von den Kreditkarten-Arten am häufigsten vor. Bei der Karte gibt es einen mit der Bank vereinbarten Kreditrahmen, dessen Inanspruchnahme monatlich abgerechnet und in einer Gesamtsumme beglichen wird.

Die Umsätze werden auf dem Kartenkonto gesammelt und regelmäßig meist einmal je Monat in Rechnung gestellt. Das entsprechende Referenz- / Girokonto wird mit dem Saldo per Lastschrift belastet. Von der Bank gibt es auf diese Weise einen kurzfristigen Kredit. Zinsen werden bis zum Fälligwerden der Rechnung berechnet. Eine Ratenzahlung ist bei Charge-Karten nicht vorgesehen.

Eine Ratenzahlung ist bei den sogenannten Revolving-Karten oder Credit Cards möglich. Hier gibt es wie bei der Charge-Karte gleichfalls einen monatlichen Kreditrahmen. Auch Umsätze und Abrechnungen werden auf dem Kreditkarten-Konto gesammelt. Im Gegensatz zur Charge-Karte kann man bei einer Credit Card entscheiden, zahlt man den offenen Betrag in einer Summe oder in Raten zurück. Die jeweilige Entscheidung hat sehr unterschiedliche Folgen. Wird die Gesamtsumme komplett zur Fälligkeit zurückgezahlt, wird der Kredit zinslos gewährt. Eine Entscheidung für eine Ratenzahlung hat den Verlust der Zinsfreiheit und meist sehr hohe Zinsen zur Folge.

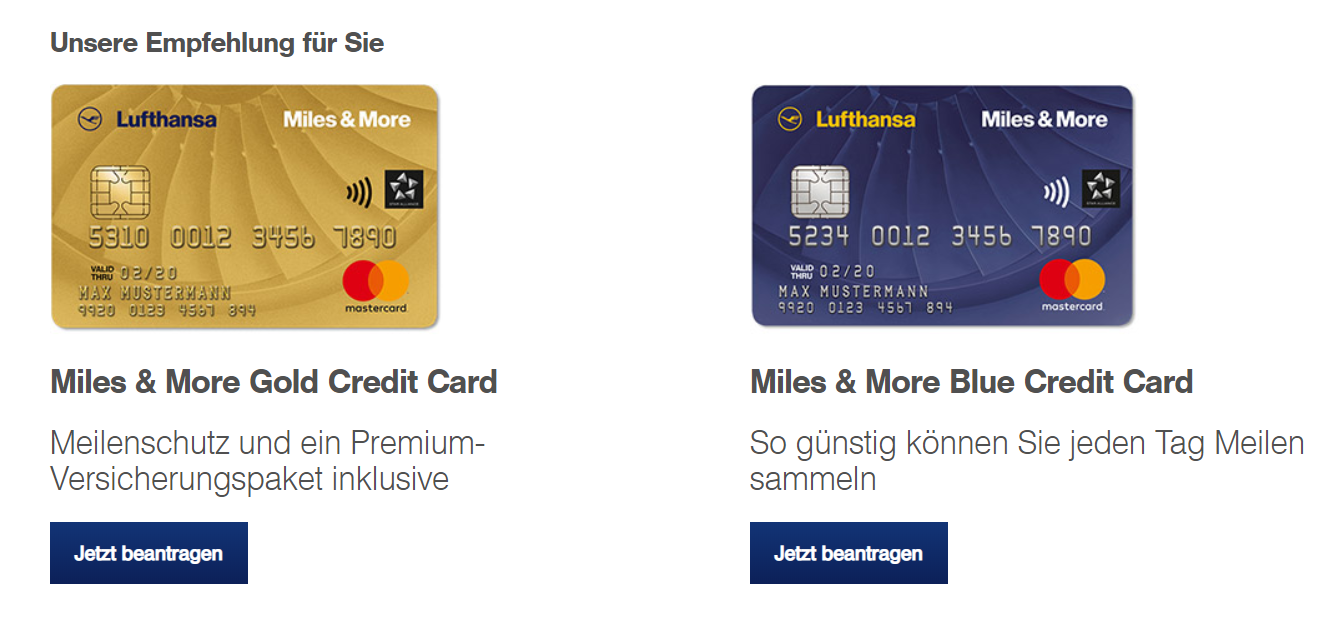

Die Kreditkarten-Empfehlung von Miles & More

Tipp: Bei Revolving Cards kann zwischen Umsatzabrechnung und Fälligkeit ein Zeitraum von bis zu 8 Wochen liegen. Der Vorteil für den Karteninhaber zeigt sich in einem zinslosen Kredit.

dkbWeiter zum Kreditkarten Testsieger: www.dkb.de

Debit-Karten gibt es als reine Bank-/Giro-Card und als Kreditkarte. In der Regel sind an ein Girokonto gebunden. Ein Zahlungsziel oder ein Kreditrahmen wird von der Bank nicht gewährt. Umsätze werden umgehend spätestens nach 2 Tagen, vom Girokonto abgebucht. In Deutschland sind Kreditkarten als Debit Card eher selten. Im Gegensatz zur normalen Debit- bzw. Girokarte kann man diese auch für das Bezahlen im Internet nutzen.

Bei der Daily-Charge-Karte handelt es sich um eine Kombination aus Charge- und Debit-Karte. Geführt wird sie auf Guthabenbasis, wobei Umsätze unmittelbar erfasst und berechnet werden. Reicht ein Guthaben nicht aus, kann das Konto überzogen werden. Der Ausgleich erfolgt mit dem fällig werden der monatlichen Abrechnung durch Lastschrift vom Girokonto.

Obwohl eigentlich keine Kreditkarte im herkömmlichen Sinn, haben sich Prepaid-Karten als Kreditkarten-Art etabliert. Diese Karte wird ausschließlich im Guthaben geführt. Vor dem Einsatz muss man sie mit Guthaben aufladen. Ist ein eventueller Kaufbetrag höher als das Kartenguthaben, wird eine Kartenzahlung immer abgelehnt.

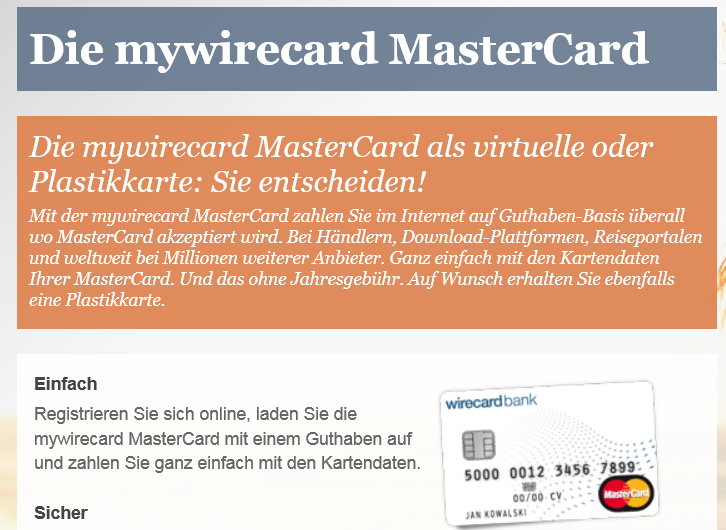

Die mywirecard MasterCard auch als virtuelle Kreditkarte!

Zum Aufladen von Guthaben gibt es zahlreiche Möglichkeiten von online Zahlungen, Überweisung / Dauerauftrag oder das Zahlen in bar. Prepaid-Kreditkarten werden einkommensunabhängig und schufafrei vergeben. Damit sind sie für Jugendliche, Erwerbslose oder Geringverdiener das ideale Zahlungsmittel.

Virtuelle Kreditkarten sind reine Online-Karten aus Guthabenbasis. Vor dem Einsatz muss Guthaben via Überweisung von einem Referenzkonto aufgeladen. Eine Plastikkarte braucht man nicht. Zum Einsatz beim Bezahlen im Internet reichen die über das eigene Online-Konto sichtbaren Kartendaten (Kreditkartennummer, Gültigkeitsdauer und Prüfnummer). Sonstige bargeldlose Zahlungen oder Geld abheben sind nicht möglich.

Immer mehr Unternehmen geben in Zusammenarbeit mit Banken sogenannte Co-Branding-Kreditkarten heraus. Sie verfügen zusätzlich zu den Kreditkartenfunktionen über Zusatzleistungen und Vorteile wie Bonusprogramme oder Rabatte.

Die von Vereinen und Sportclubs mit Banken herausgegebenen Kreditkarten werden auch Affinity Cards genannt. Erkennen kann man sie daran, dass das Club- oder Vereins-Logo die Größe des Bank-Logos übersteigt.

Wichtige Arten von Kreditkarten im Überblick:

- Charge-Karten

- Revolving-Karten / Credit Cards

- Debit-Cards / Debit-Kreditkarten

- Daily-Charge-Karten

- Prepaid-Kreditkarten

- Virtuelle Kreditkarten

- Co-Branding-Karten oder Brand Cards

- Affinity-Karten

3. Fazit: Vergleich schafft den Überblick über Kreditkarten-Arten

![]() Kreditkarten-Arten unterscheiden sich im Detail. Denn obwohl sie grundlegende Zahlungsfunktionen bieten, sind sie entweder innerhalb eines Verfügungsrahmens oder auf Basis von Guthaben nutzbar. Bei der Mehrzahl der in Deutschland genutzten Kreditkarten werden Umsätze sofort vom Girokonto abgebucht. Kreditkarten der gleichen Art unterscheiden sich hinsichtlich der Karten- und einsatzgebühren sowie der Zusatzleistungen und Extraservices.

Kreditkarten-Arten unterscheiden sich im Detail. Denn obwohl sie grundlegende Zahlungsfunktionen bieten, sind sie entweder innerhalb eines Verfügungsrahmens oder auf Basis von Guthaben nutzbar. Bei der Mehrzahl der in Deutschland genutzten Kreditkarten werden Umsätze sofort vom Girokonto abgebucht. Kreditkarten der gleichen Art unterscheiden sich hinsichtlich der Karten- und einsatzgebühren sowie der Zusatzleistungen und Extraservices.

dkbWeiter zum Kreditkarten Testsieger: www.dkb.de

- Kredit von Privat: Eine Alternative zum Bankkredit? - 5. August 2019

- Kredit berechnen: Einfluss der Zinsen auf Kreditkosten - 5. August 2019

- Günstige Kreditkarte - 1. August 2019

- kostenlose DKB VISA-Card

- Kreditkarte mit Tagesgeldkontofunktion

- weltweit kostenlos bezahlen